トレーナーの将来の不安を解消するiDeCo

アスレティックトレーナーやフリーランストレーナーなどの個人事業主の方は、収入が不安定であり、公的年金も少額なため、老後の資金に不安を感じることが多いでしょう。

そこで今回ご紹介する「iDeCo(個人型確定拠出年金)」は、効率的に資産形成と節税ができる制度です。

この記事では、iDeCoの仕組みやメリット、デメリットについて詳しく解説します。

iDeCoを導入する理由

個人事業主の年金事情

多くのトレーナーが属する個人事業主は、公的年金として国民年金にのみ加入し、その掛金は毎月約1万7千円です。

納めた国民年金は65歳以上になると「老齢基礎年金」として給付されますが、平均給付額は1か月 5万6,479円と少額です。

これに対し会社員は厚生年金にも加入しているため、約14万5,665円(平均)と大きな差があります。

老齢基礎年金(国民年金):月額 5万6,479円

老齢厚生年金(厚生年金):月額 14万5,665円

会社員との年金受給額の差

会社員のような雇用契約では、給与に応じた「厚生年金」を会社と半額ずつ負担する「労使折半」で支払い、「老齢厚生年金」として受け取れるため、将来に不安が生じることはありません。

国民年金と厚生年金の間には年間で100万円以上の差が生じます。

自営業者やフリーランスは年金以外の老後資金が必要不可欠です。

iDeCoのメリットとデメリット

メリット

掛け金が全額所得控除となり、節税が可能

運用益が非課税で、効率的な資産運用が可能

年金または一時金の受取時にも税制優遇がある

デメリット

60歳まで引き出しができないため、資金の流動性が制限される

掛け金の変更が年に1回のみ可能であり、柔軟性がやや低い

投資信託を選択する場合、元本割れのリスクも存在する

iDeCoの基本的な仕組み

iDeCoとは

iDeCoは「個人型確定拠出年金」とも呼ばれ、自分が掛け金を出し、その資金を自己管理のもとで運用することで老後資金を積み立てます。

掛け金の運用で得た収益も非課税で再投資されるため、資産形成における効率が高いことが特長です。

運用の流れと運用商品

iDeCoでは、まず掛け金を決定し、定期預金や投資信託などから運用商品を選び、積み立てた掛け金を元に運用します。

主な運用商品:定期預金、保険、投資信託など

毎月一定の掛け金を決めて積み立て(掛け金の拠出)をします。

60歳以降に運用して得た利益分を含む金額(資産)を、年金または一時金として受け取るしくみです。

iDeCoの3つの税制優遇措置

掛け金が全額所得控除される

課税所得400万円/年(所得税率20%、住民税率10%)の場合、月額2万円を掛け金として拠出したとする下記の通りとなります。

24万円(12ヶ月分)所得控除 ⇒ 税制優遇 約7.2万円

所得控除が満額となり余った分は、翌年分の住民税が減額されます。

ただし、iDeCoへの加入および運用にあたっては別途手数料が必要になります。

運用益が非課税で再投資される

通常、金融商品の運用益には源泉分離課税として20.315%の税金が課せられますが、iDeCoの運用中の運用益は非課税です。

1,000万円を1年間運用し、40万円の運用益を得た場合の課税額

・通常:8万1,260円

・NISAやiDeCoの場合:非課税(0円)

受取時の税制優遇

iDeCoは「年金」または「一時金」として受け取ることができ、金融機関等によっては、年金と一時金を併用することもできます。

年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」が受けられます。

これらを活用することにより受け取り時の課税額を最小限に抑えることが可能です。

公的年金のしくみ

公的年金は高齢になったり、障害を負ったり、生計を支えていた大黒柱を失ったりした場合に受け取ることができる、社会保障制度の一つです。

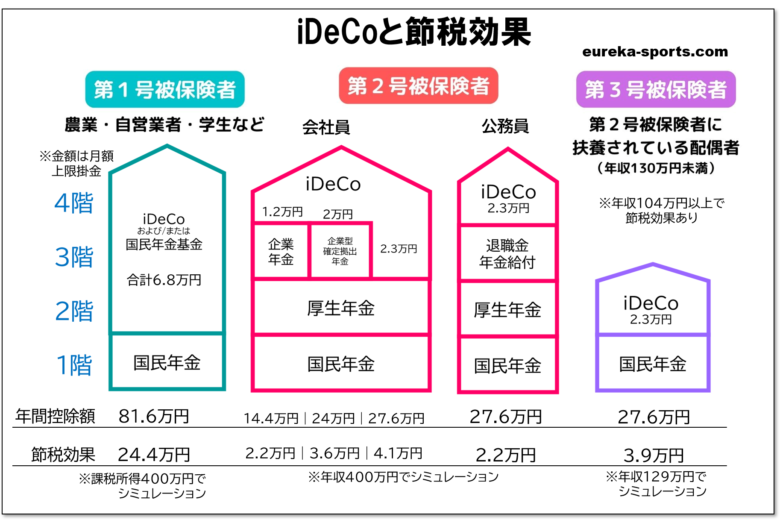

日本の年金制度は、加入する年金制度によって将来給付される年金額を積み増していくしくみから、増築する建物のように例えられています。

1階にあたるのは「国民年金」。日本国内に居住している20歳以上60歳未満の全員が加入し、加入期間の長さによって受給額が決まります。

2階にあたる「厚生年金」は、企業に勤める会社員や公務員が加入します。

この1階から2階の部分は、国の社会保障の一環として運営されており「公的年金」に区分されます。

会社員の3階にあたるのは「企業年金」、公務員の3階にあたるのは「退職等年金給付」です。

通常は、自営業者やフリーランスなどの個人事業主は1階建てのみとなっています。

自営業者も4階建てに

確定拠出年金のうち、個人で行う「個人型確定拠出年金」がiDeCo、企業が行う「企業型確定拠出年金」が企業型DCです。

iDeCoは会社員・公務員の方の4階部分にあたり、自営業者・フリーランスなどの個人事業主の場合は、ほかの年金の加入数によって2~4階部分のいずれにもあたります。

iDeCoは月々5,000円の掛け金から始めることができ、5,000円以上は1,000円単位で上乗せしていきます。

業種によって上限額が異なり、自営業者などの個人事業主は6万8,000円まで可能です。

iDeCoの申込時に掛け金の額を設定しますが、その後、掛け金を変えることができる機会は年に1回のみです。

iDeCoでおすすめの証券口座と運用商品

証券口座の開設

SBI証券や楽天証券、マネックス証券などはiDeCoの取扱商品数も多く、手数料も比較的低いため人気です。

証券口座では、NISAも運用でき、手数料も良心的な評判の良い証券口座は下記の通りです。

おすすめの運用商品

iDeCoは厳選された商品のみラインアップされているため、危険な商品は少ないと言われています。

「eMAXIS Slim 米国株式(S&P500)」や「楽天・全米株式インデックス・ファンド」、「eMAXIS Slim 全世界株式(オール・カントリー)」など、手数料が安く、幅広い分散投資が可能なインデックスファンドを選ぶとリスクを軽減しつつ、安定的なリターンが期待できます。

iDeCoで節税を活用するための手続き

iDeCoで税制優遇を受けるためには、会社員では年末調整が必要です。

個人事業主や一部の会社員(年末調整をしていない、住宅借入金控除や医療費控除などのほかの控除も受ける場合など)は確定申告が必要です。

年末調整が必要

給与所得者の保険料控除申告書「小規模企業共済等掛金控除」に記入

iDeCoの「小規模企業共済等掛金払込証明書」を添付して提出

確定申告が必要

事業所得の収支内訳書・青色決算書

確定申告書の「小規模企業共済等掛金控除」に記入

iDeCoの「小規模企業共済等掛金払込証明書」を添付して提出

トレーナーの未来のためにiDeCoを始めよう

iDeCoは、老後の生活に不安を抱えるトレーナーにとって大きな味方です。

長期的な資産形成と節税効果を同時に享受でき、引き出しの制限もあるため堅実に老後資金を増やすことができます。

自身の未来を守るために、まずはiDeCoへの加入を検討し、計画的に運用を始めていきましょう。

コメント